Банковский перевод SWIFT, часть 2

Продолжая первую часть, в которой я в общих чертах затронул проблему того, что получателю могут дойти не все средства.

Сейчас я расскажу почему так происходит. Когда в головном офисе будут проводить уже непосредственно сам перевод по вашей заявке, в форме этого самого перевода есть поле под номером 71A (field 71A). Именно оно отвечает за то, откуда будут снимать комиссии банки-корреспонденты. Оно может принимать одно из трех значение: BEN, SHA или OUR.

BEN — сокращенно от beneficiary, т.е. получатель платежа. Значит что отправитель (т.е. ваш вы) не платит никаких комиссий с перевода. А все комиссии посредников вычитаются из самого перевода.

SHA — сокращенно от shared, т.е. совместно. Похоже на предыдущий пункт. Отправитель платит только свою комиссию (т.е. своего банка). Остальные комиссии, если возникают, оплачиваются также из суммы самого перевода.

OUR — значит что все комиссии оплачивает отправитель (а точнее его банк). Вот только в этом случае получателю дойдет вся сумма целиком, даже если посредники будут взимать комиссию, она будет взиматься с банка отправителя, а не из суммы перевода.

Следовательно если вам надо отправить точную сумму, надо чтобы отправляли именно с OUR. Проблема в том, что заранее узнать размер комиссии сложно. Поэтому банки как правило предлагают два варианта:

- Вы открываете счет в банке в валюте перевода. И кладете на него сумму, на $30-40 больше, чем сумма перевода. Тогда банк будет снимать с этого излишка комиссии банков-корреспондентов, если таковые возникнут. После завершения перевода счет можно будет закрыть и снять остаток.

- Вы платите фиксированный платеж банку, как правило $20-40. И банк уже с них будет выплачивать комиссии посредникам. Минус — как правило дороже первого способа. Плюс — не надо возится с открытием счета и дальнейшем его закрытием.

Проблема в том, что в большинстве банков операционисты (те, кто вас принимают) не слишком разбираются в этих нюансах. Поэтому будьте бдительны. Если банк предлагает (как обычно делают в Сбербанке) сделать перевод и оплатить только их комиссию, (что-то на вроде 1%) скорее всего это означает, что платеж будет отправлен как BEN/SHA и получателю с большой вероятность дойдет не вся сумма.

С сайта: http://nesoc.ru/content/bankovskiy-perevod-swift-chast-2

Как перевести деньги бесплатно

Например нам нужно осуществить перевод денег в другой банк: вернуть долг, перевести родителям или просто между своими картами, погасить кредит в конце концов.

Как это сделать?

Самый простой способ — это попробовать стянуть средства на карту получателя. Но есть некоторые нюансы. Если вы отправляете деньги не себе (не на собственную карту), получателю нужно сообщить все данные пластика (номер карты, срок действия, ФИО владельца и CVC код). Если вы доверяете этому человеку (например, родителям), то можно.

Но ….. при таких операциях есть риск нарваться на блокировку банком карты.

У меня несколько раз так было. Банк заподозрил операцию стягивания как подозрительную и … заблокировал пластик. С одной стороны банк понять можно. Какой-то чужой человек пытается стянуть деньги с вашего счета. Пусть даже с функцией 3D- secure на карте.

Бесплатное выталкивание денег на карты других банков есть не у всех. Да и лимиты на месячные переводы ограничены весьма скромной суммой.

Ну и третий бесплатный вариант — сервис бесплатных переводов через Вконтакте. Но опять же только для карт Мастеркард и Маэстро.

Межбанковские переводы — инструкция по применению.

Перевод между счетами физических лиц разных банков

Межбанковские переводы регламентируются 161-ФЗ «О национальной платежной системе». Такие операции возможны с открытием и без открытия счетов. Стоит учитывать, что в рамках 115-ФЗ, сотрудники банковских учреждений имеют право запрашивать оригинал паспорт, как у отправителя, так и у получателя. А также, современный сервис, позволяет осуществлять переводы посредствам личного кабинета через ПК и мобильный телефон.

Реквизиты для межбанковского перевода внутри РФ

Если мы говорим о переводах между физ лицами, то понадобятся полные банковские реквизиты, включая назначения платежа:

- номер текущего счета получателя;

- его ФИО;

- ИНН получателя;

- КПП получателя;

- БИК банка, куда производится перевод;

- корреспондентский счет банка;

- название банковской организации;

- назначение платежа.

Большинство текущих счетов в РФ начинаются на 408178… В маске счета заложена информация о резиденстве респондента, валюте и назначении счета. Графы ИНН и КПП не обязательны к заполнению. Часто, эту информацию банк требует в обязательном порядке, поэтому достаточно в отведенных полях указывать просто ноли.

БИК банка – это уникальный код, присвоенный каждой банковской организации, к этому пункту стоит внимательно отнестись, так как ошибка приведет к тому, что деньги будут отправлены некорректно.

Корреспондентский счет — это транзитный счет, куда стекаются все платежи. Такие счета подтягиваются автоматически после заполнения информации о БИК. С транзитного счета денежные средства уже распределяются на текущие счета и подлежат зачислению.

Также возможны ошибки и в названии банка

Стоит обратить внимание, что некоторые банковские учреждения имеют главные региональные структурные подразделения. К примеру, «Поволжский банк ПАО Сбербанк»

Поэтому в реквизитах счета важно уточнить точное название банка получателя

Сроки перевода и куда обращаться, если деньги не дошли

5 пункт статьи 5 161-ФЗ ограничивает сроки перевода 3 рабочими днями.

161 ФЗ

Статья 5 161-ФЗ Порядок осуществления перевода денежных средств

от 02.08.2019

Изучить документ

Статья определяет сроки перевода денег между банками

Полностью исключаются и не учитываются праздничные и выходные дни. Технически межбанковский перевод включает в себя 2 этапа:

- Отправление денег с текущего счета.

- Распределение на счет получателя.

В зависимости от регламента банковской компании отправление может быть осуществлено день в день или на следующий рабочий день. Как правило, все транши до 17:00 по московскому времени уходят со счета в этот же рабочий день.

После этого денежные средства оказываются на корреспондентском счете получателя и подлежат распределению на текущие счета. Такая процедура может затянуться до двух рабочих дней. Если допущены ошибки в реквизитах, и деньги получатель не может зачислить на текущий счет, то он возвращает их назад. Те в свою очередь аккумулируются на корреспондентском счете и распределяются обратно отправителю.

В случае ошибочного платежа свои денежные средства возможно вернуть спустя 5 рабочих дней.

Можно ли перевести деньги с карты Сбербанка без комиссии?

Итак, следует запомнить, что пополнение любой кредитной карты Сбербанка через личный кабинет, приложение, банкомат или терминал возможно без комиссии. Правда отправитель в обязательном порядке должен быть клиентом Сбербанка.

Если же вы хотите перевести деньги с карты Сбербанка на карту Тинькофф, Альфа-Банка или Возрождение, следует использовать специальные сервисы данных кредиторов. они позволяют совершать перечисления между любыми карточками, выпущенными российскими банками. Но, если получатель — продукт именно этого банка, комиссия с отправителя взиматься не будет. Так,

- Через сервис от Тинькофф можно выполнить перевод на карты этого банка под 0%. А если получатель и отправитель не клиенты Тинькофф, комиссия составит 1,5%. Лимит одной операции — 100000 рублей, а месячный — 500000 рублей;

- Через портал от Альфа-Банка пополнение карт этого банка также предусмотрено без комиссии. Введите номера карточек участников транзакции и сумму в рублях. Лимит для одной операции в этом случае — 600000. Это же и суточный максимум;

- Через сайт банка Возрождение также можно отправить деньги на карту этого банка без процентов. Месячный лимит — 600000 рублей.

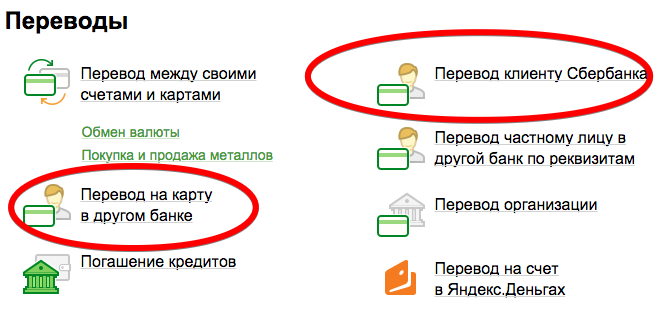

Теперь рассмотрим нюансы переводов с карты Сбербанка через сервисы (личный кабинет, мобильное приложение) и устройства (банкомат, терминал), принадлежащие Сбербанку. Кстати, по номеру карты отправить деньги можно только через них, так как в банке попросят номер счета получателя. А это совсем другие цифры.

Самому себе

За переводы между своими счетами Сбербанк не взимает комиссию не зависимо от того к каким типа относятся карточки. Главное помнить, что с кредитной карточки нельзя совершать переводы. Также на такие операции не распространяются установленные лимиты (суточные и месячные ограничения).

Клиенту Сбербанка

Несмотря на то,что переводы между картами Сбербанка, принадлежащими разным лицам, относятся к межбанковским операциям, за них предусмотрена комиссия. Но есть нюансы:

- если карты отправителя и получателя выпущены в одном регионе, комиссия за отправку денег отсутствует;

- если карты отправителя и получателя выпущены в разных регионах, комиссия составит 1% от суммы перечисления. При этом не имеет значения способ совершения транзакции (через личный кабинет, с помощью приложения или банкомата).

На карту в другой банк

Если необходимо переслать деньги с карточки Сбербанка на карту другого банка (Тинькофф, ВТБ, Росбанк и т.д.) придется заплатить комиссию в размере 1,5% от суммы транзакции.

Способов выполнения такой операции много:

- через личный кабинет;

- через мобильное приложение;

- через банкомат или терминал.

Все, что нужно знать о получателе финансов — номер его карточки.

Перевод в другой банк

Перевод денежных средств стороннему банку, но находящемуся на территории РФ, называют межбанковским трансфером. Здесь используется корреспондентский счет, зарегистрированный в Центробанке.

К/C может быть двух видов:

- ЛОРО – счет ЦБРФ, открытый непосредственно в кредитной организации;

- НОСТРО – р/с в Банке России.

Пример межбанковского перевода:

- Клиент А составляет платежку с целью поручить своему банку (X) перевести деньги лицу В, у которого открыт счет в другом банке (Y).

- По платежному документу X списывает средства с р/с А.

- Деньги через транзитный счет перетекают на корсчет Банка России. Там перевод проверяется на соответствие нормам закона.

- Далее деньги зачисляются на транзитный счет Y. Банк-получатель находит адресата В в своей клиентской базе. В случае его отсутствия перевод возвращают сначала в Центробанк, с последующим перенаправлением в банк X. При этом обязательно поясняют причины возврата.

- Банк X должен составить новое поручения с изменениями или возвратить деньги на счет отправителя.

Банк-эмитент не несет ответственности за ошибки, допущенные при формировании платежного поручения. Поскольку он ответственен только за исполнение поручения, данного клиентом А.

Обычно международный перевод занимает до 3 рабочих дней.

5 способов осуществления межбанковских переводов без комиссии

- Перевод с карты на карту в пределах заданных лимитов

В некоторых банковских учреждениях существуют определенные лимиты на перевод финансовых средств на карты других банков. К примеру, собственники карт банка Тинькофф могут без комиссии ежемесячно переводить до 20 000 руб. на карточные счета других банковских учреждений, используя специальное приложение. Если сумма превышена, то применяется стандартная комиссия 1,5 % (но не менее 30 руб). Рокетбанк позволяет без комиссии ежемесячно переводить до 100 тыс. руб. на карты других банков (при условии подключения более дорогостоящего тарифа «Всё включено»).

Перевод по реквизитам счёта

Некоторые банки предоставляют возможность перечисления финансов без комиссии по реквизитам. Подобными переводами могут воспользоваться клиенты Альфа-Банка, Рокетбанка (5 или 10 переводов без комиссии ежемесячно согласно условиям выбранного тарифа), Тинькофф банка.

Через соцсеть «ВКонтакте»

Переводы без комиссии могут осуществляться на странице «Сообщения». Такая возможность существует только для собственников карт «Мастеркард» и «Maestro». Чтобы выполнить межбанковский перевод, необходимо указать получателя платежа и в меню выбрать опцию «Деньги» (символ, напоминающий скрепку). Минимальный размер платежа составляет 100 руб. Максимально можно осуществлять переводы на сумму 75 тыс. рублей в месяц (сверх этой суммы начисляется комиссия в размере 0,6 % + 20 руб).

Выпуск дополнительной карты

Каждая банковская карта привязана к определенному расчетному счету, к которому может быть привязана еще одна карточка другого человека. При совершении перевода с другой карты финансовые средства списываются с расчетного счета.

Для того чтобы человек, на которого оформлена дополнительная карта, не перевел слишком большую сумму, необходимо установить определенный лимит на платежи в течении месяца.

Совершается такой перевод моментально и без комиссии. Правда, в этом случае возникают расходы на выпуск дополнительной карточки (комиссия за эмиссию карт в разных банках отличается).

Card2card и партнёры

Выполнить межбанковский перевод ,используя интернет-банкинг, можно с карты отправителя в другом банковском учреждении (card2card). Эта функция доступна тем, кто пользуется услугами Альфа-Банка, Бинбанка, Рокетбанка, ВТБ, Тинькофф банка и т.д. Нужно учесть, что банк, выдавший карту, с которой выполняется перечисление, может снять комиссию. Этот момент стоит проверить заранее.

Для межбанковских переводов без комиссии нельзя использовать кредитные карты. В этом случае вы заплатите комиссионные, как при снятии средств в банкомате. Кроме того, не забудьте уточнить размер лимита на такие переводы. К примеру, в Рокетбанке по тарифу «Уютный космос» без комиссии можно перечислить от 5 тысяч рублей, а по условиям тарифного плана «Все включено» — любую сумму (но в каждом из этих случаев не более 100 тысяч рублей за один перевод). Стоит также учитывать наличие лимитов на пополнение карты межбанковским переводом. К примеру, по карте Tinkoff Black он составляет 300 тыс. руб. в месяц.

Как переводить деньги онлайн без комиссии другим клиентам СберБанка

Из своих контактов

Как и, в первом случае, начинаем с кнопки «Платежи». Но далее уже выбираем вместо «Между своими» строчку «Клиенту СберБанка». Вам откроется страница с контактами из вашего телефона.

И если вы желаете перевести деньги кому-то из них, то набирайте в строке поиска имя. Нужный контакт появиться уже после нескольких букв, потом щёлкаете по нему:

Обратите внимание на значок Сбера. Он обычно стоит у контакта, чей номер телефона привязан к СберБанку

Если его нет, перевести деньги из этого окна не получится.

Стоит значок, смело тыкаете по имени и оказавшись на следующей странице. Здесь нужно сделать следующее:

- Ввести сумму перевода. Кстати, в этом окне клавиатура для ввода появляется сразу.

- Выбрать свой счёт для списания денег (если их у вас несколько).

- Нажать стрелочку вправо в строке с суммой.

Кстати, есть даже возможность написать получателю сообщение. Тоже приятный бонус, если нужно добавить какой-то комментарий в довесок к переведённым деньгам.

По номеру телефона

Сначала делаете всё также как написано в самом начале, только дойдя до «Контактов», из предлагаемых способов теперь уже выбираете строку с надписью «Телефон»:

А потом вводите номер телефона и жмёте стрелочку вправо:

Дальше, как уже описано выше с переводом своим контактам. Если же вдруг, появится информационное окно как на картинке ниже, это значит либо данный абонент не является клиентом СберБанка, либо его счёт подключен к другому номеру телефона, либо то, что там и написано.

Кстати, если вы желаете продолжить свои действия, не забудьте нажать «Понятно». В том случае, когда номер телефона действительно не подключен к услуге СМС-банк, то это уже следующий способ перевода денег клиенту СберБанка без комиссии.

По номеру карты или счёта

Здесь особо-то и говорить не о чем. Всё делается так же как и в предыдущих случаях, с той лишь разницей, что вместо номера телефона вводятся номер карты или счёта. Правда, есть небольшой плюсик при вводе карты. Можно её отсканировать, если она, конечно у вас под рукой.

Вот собственно и всё о переводах без комиссии клиентам СберБанка по четырём описанным случаям. По статистике это наиболее часто совершаемые небольшие транзакции в Сбере физическими лицами.

Перевод с карты на карту

Карты — это удобный платежный инструмент, который является ключом к текущим счетам. В рамках межбанковского платежа с помощью карты достаточно указывать лишь номер карточки получателя.

В маске номера карты автоматически заложена информация о платежной системе, банке-эмитенте и получателе. Безопасность таких переводов возможна благодаря привязке карточки к основному телефону отправителя.

Большинство сервисов по межбанку запрашивают код из смс сообщения, тем самым идентифицируя отправителя. В остальном такой тип перевод ничем не отличается от транзакций с помощью реквизитов текущего счета. Сроки зачисления такие же, как и в межбанковских переводах.

Многие банки предлагают сервис Card to Card, например «Кредит Европа Банк» или «Совкомбанк». Такая система позволяет в личном кабинете или на сайте партнера переводить деньги с дебетовой карточки любого банка на карту эмитента отправителя и получателя. Для этого понадобятся лишь данные пластика владельца карты (номер, месяц, год и CVC-код) и номер карточки, куда будет осуществлен перевод. Комиссия за перевод взымается по тарифам банка.

Какие реквизиты нужны?

Чтобы выполнять транзакции по средствам пластиковых карт между собой следует указывать реквизиты:

- номер карты отправителя;

- месяц и год на лицевой стороне;

- CVC-код на обороте пластика;

- имя и фамилия на лицевой стороне на латинице;

- номер карточки получателя.

Регламентируются операции по картам все тем же 161-ФЗ «О Национальной платежной системе». В зависимости от типа сервиса, который предоставляет банк, переводы могут быть, как мгновенные, так и длиться в течение трех рабочих дней.

Что делать, если деньги на карту не поступили?

Технически перевод посредствам Card to Card выглядит следующим образом:

- Пользователь вводит реквизиты карточки и подтверждает свое намерение с помощью смс сообщения.

- Деньги холдируются на карточном счете пластика, с которой осуществляется перевод.

- Банк получателя мгновенно обрабатывает сигнал о входящей сумме и формально зачисляет ее на счет, т.е получатель мгновенно может распоряжаться деньгами.

- Банковская организация получателя на момент End of Day (как правило, 2 часа ночи по Москве) отправляет в клиринговую организацию платежной системы информацию о зачислении денег и делает фактическую проводку по карточному счету.

- Клиринговая организация платежной системы направляет сигнал в банк, с которого был осуществлен перевод о том, что деньги успешно зачислены.

- Банк отправителя снимает холд, и осуществляет фактическую проводку.

Банковские компании договорились между собой, что в состоянии холда денежные средства могут висеть не более 9 дней, хотя это правило негласное. 161-ФЗ разрешает деньгам в «подвешенном» состоянии находиться и до 30 дней.

Как совершить межбанковский перевод без комиссии через СБП

Чтобы переводить деньги с минимальными потерями для себя или вовсе без них, мы рекомендуем совершать перечисления через СБП. Перевод возможен только в те банки, которые подключились к этой системе, причем получатель должен также разрешить прием переводов.

Сразу отметим, что через данный сервис нельзя отправить деньги в отделении банка, через банкомат или терминал. Он доступен только при помощи онлайн-сервисов, а именно онлайн-банкинга или мобильного приложения, в которых нужно предварительно пройти регистрацию.

Как работает сервис:

- Вы уточняете у банка, где вы обслуживаетесь, подключен ли он к СБП;

- Открываете свое банковское приложение, авторизуетесь;

- Убеждаетесь, что вы подключены к системе быстрых платежей, при необходимости ставите все необходимые разрешения;

- Выбираете перевод по номеру телефона;

- Вводите номер телефона получателя или копируете его из своей телефонной книжки. Если вы переводите средства между своими счетами, указываете свой номер;

- Если у получателя номер телефона привязан к нескольким картам в разных банках, то вам потребуется дополнительно указать конкретную кредитную организацию;

- Указываете сумму перевода, проверяете правильность введенных данных;

- Подтверждаете операцию.

Перечисление будет практически мгновенным

Важно, что отозвать перевод, сделанный через СБП нельзя, т.е. автоматически вернуть деньги отправителю нельзя

Именно поэтому нужно очень тщательно проверять, тот ли номер вы указали.

Если же случилось так, что вы ошиблись реквизитами, то вернуть деньги можно только с согласия получателя и его банка. Процедура чарджбэка будет недоступна. Поэтому вам нужно будет связаться с человеком, которому вы направили средства, и попросить его отправить деньги обратно, а после свяжитесь со своим банком.

SWIFT — система международных банковских переводов

Международным банковским переводом (Wire transfer) называется денежный трансфер между двумя счетами, открытыми в разных финансовых организациях в двух разных странах. Обеспечение подобной успешной операции требует не только постоянного контроля безопасности и безошибочности, но и единых стандартов выполнения на каждом этапе передачи данных.

Крупнейшей системой международных межбанковских переводов является SWIFT — общество, в состав которого входит около 11000 финансовых институций с более 200 стран. Именно эта международная система, штаб-квартира которой базируется в Брюсселе, внедрила большую часть межкорпоративных стандартов, обеспечивающих согласованность, безопасность и надежность трансферов по всему миру.

По сути, СВИФТ является не столько транснациональной компанией, сколько кооперацией банков и финансовых организаций, соглашающихся следовать международным стандартам передачи финансовой информации, как между собой, так и с системой.

Так, все сообщения в системе состоят из трех частей — заголовка, основного текста и трейлер-кода, а обработка информации всегда производится по одному пути — Компьютерный терминал => Региональный процессинговый центр => Операционный центр и в обратную сторону. Все сообщения, переданные через SWIFTNet, хранятся в одном из трех Дата-центров — в США, Нидерландах и Швейцарии.

Как расшифровать BIC-код?

Каждая организация, зарегистрированная в SWIFT, идентифицируется в соответствии со стандартом ISO 9362. Коды бизнес-идентификации (BIC) состоят из 8-11 символов:

1..4 буква — код организации;

5-6 символ — код страны;

7-8 символ — код региона;

9-11 цифра — (опционально) код отделения.

Банки-корреспонденты, и почему SWIFT-перевод такой дорогой.

СВИФТ не является средством физического перевода денег, а, скорее, системой платежных поручений по переводу средств между корреспондентскими счетами. Корр.

То есть, если Вам необходимо отправить перевод в USD, Ваш локальный банк (например, Сбербанк) поручит совершить перевод банку-корреспонденту, расположенному в США, согласно курса, согласованного между американским банком и банком-респондентом. При этом, совсем необязательно, что в этой цепочке будет только один корр-счет, что и объясняет высокие комиссии и длительные сроки при совершении банковского перевода.

Что такое MT103?

Типовым сообщением в системе СВИФТ, является MT103 — формат передачи данных о денежном переводе, отправителе и получателе.

Строка «Детали расходов (OUR/SHA/BEN)» определяет, на кого возлагается оплата комиссии банков за отправку, пересылку и получение перевода.

- OUR — комиссию платит отправитель;

- SHA — отправитель оплачивает комиссию своего банка, а комиссию корр.банков и банка получателя остается за бенефициаром;

- BEN — все комиссии оплачивает получатель.

Как отправить банковский перевод через SWIFT?

Обычно, для совершения перевода, достаточно предоставить BIC банка-получателя и номер счета или имя получателя.

Тем не менее, нередки случаи, когда банк требует дополнительную информацию — такую, как реквизиты корр.

С сайта: https://24pay.me/articles/swift_transfers

Сроки перевода между картами разных банков

Стремясь привлечь клиентов, банки прилагают усилия для того, чтобы обеспечивать мгновенный перевод денег с карты на карту, независимо от того, в каких регионах они расположены. Однако и здесь возможны задержки по перечисленным выше причинам до 5 дней.

Есть ли разница для разных платежных систем карт

Использование в расчетах карт разных мировых платежных систем владельцами не ощущается – деньги зачисляются быстро. Исключение составляет российская платежная система «Мир», которая не до конца интегрирована в мировую систему платежей. Здесь задержки носят хронический характер.

Внутрибанковские переводы

Перечисление средств между счетами, открытыми в одном финучреждении, может быть как платным, так и бесплатным – в каждом банке установлены свои правила. При этом вариантов может быть несколько: с карты на карту, с картой и счётом, между счетами, без открытия счёта. Операции могут проводиться через специалиста финучреждения, банкомат, систему интернет- и мобильного банкинга.

Сбербанк выполняет денежные переводы бесплатно, если один его клиент перечисляет другому клиенту деньги на банковский (карточный) счёт.

Действует это правило в пределах одного региона, точнее Единой тарифной зоны (ЕТЗ).

За отправку денег в другое финучреждение или на счёт Сбербанка в другой ЕТЗ взимается комиссия в размере от 1% до 2%. Она зависит от способа перечисления средств, местоположения и клиентского статуса получателя.

Альфа-Банк переводит деньги между счетами своих клиентов бесплатно по всей территории страны. За перечисление средств на счёт клиента другого банка финучреждение взимает комиссию. Так, перевод с дебетовой карты Альфа-Банка на карту стороннего финучреждения отправителю обойдётся в 1,95% от суммы (минимум 30 руб.).

Как безопасно получать переводы на карту

Итак, переводы денег с карты на карту по ее номеру это возможный, но часто нежелательный вариант, особенно если переводящее деньги лицо — не родственник и не проверенный друг. Ситуация на практике — вы потеряли деньги на спекуляциях, а вам звонят и предлагают возместить их на карту. Денег вы почти наверняка не дождетесь, зато номер вашей карты может начать гулять по сети.

Российский банк в случае суда скорее всего постарается доказать, что вы передавали данные третьему лицу. Международные банки ведут себя по-разному — ведь если вина за нелегальное снятие денег окажется на системе безопасности банка, то дешевле будет возместить убыток и не придавать случай огласке. Однако на практике чаще всего виноват сам клиент.

Конечно, банк банку рознь. У меня был реальный случай, когда банк заблокировал транзакцию с моего счета на достаточно крупную сумму. Узнал я об этом только от банка, а причиной блокировки стало неожиданное место снятия денег на другом континенте. При этом я не помню, чтобы кому-то сообщал номер карты или покупал товары на «левых» ресурсах. Карту бесплатно перевыпустили. Так что при работе с картой соблюдайте следующие инструкции — иначе вам может повезти меньше, чем мне:

Держателям кредитных карточек также необходимо помнить, что операция перевода кредитных денег онлайн по банковским правилам приравнивается к снятию наличных. За такие транзакции нередко удерживается большая комиссия. Перевод частному лицу выгодно делать только за счет собственных средств, которые хранятся на дебетовых картах — комиссию за перевод обычно платит отправитель и она составляет около 0.5-2% от суммы перевода. Как еще можно обезопасить интернет переводы денег?

Отключите оплату в интернете

Самый простой вариант — давать номер карты желающим делать платежи и переводы, но перед этим отключить возможность оплачивать с этого пластика покупки в интернете и производить исходящие денежные переводы онлайн. Вариант — для карт вроде Visa Electron удаленная оплата запрещена самим банком и ее номер можно спокойно передавать для приема средств.

Альтернатива отключению этой опции — установка лимита по онлайн-операциям, чтобы мошенники смогли воспользоваться только небольшой суммой средств (например, 500 рублей).

Важно: не всеми банками-эмитентами предусмотрена такая опция. Например, чтобы защитить карту Сбербанка, нужно полностью отключить услугу «Мобильный банк»

Переводы через безопасные формы

Существует также вариант получения перевода с карты на карту, не предоставляя отправителю номер карточки получателя — использование специального сервиса, генерирующего готовую форму перевода, где данные получателя скрыты.

Например, можно зарегистрироваться на , подключить карту, верифицировать ее и свой профиль пользователя (с использованием сотового телефона и/либо электронной почты), получить ссылку на форму для отправки денег и делиться в интернете ею, а не номером пластика.

Разумеется, получателю денег о мерах безопасности при интернет-серфинге также нужно помнить и столь же строго их придерживаться, как и отправителю. Вряд ли можно полностью исключить взлом подобного сервиса с потерей данных.

Принимайте платежи по межбанковскому переводу

Самый надежный способ получать деньги — не с карты на карту, а межбанковскими переводами средств со счета на счет. Это то, для чего межбанковский перевод изначально предназначен, тогда как прочие более поздние варианты имеют лишь преимущество очень быстрого или даже мгновенного получения средств. Но как было показано, нередко за счет повышенных рисков потери контроля над счетом.

Если отправитель денег использует интернет-банк и дебетовую карту с тарифом, по которому межбанковские переводы бесплатные либо достаточно дешевые, он сможет осуществлять транзакции без труда. Нужно ввести банковские реквизиты получателя — при желании как правило есть возможность создать шаблон платежа и использовать его для следующих переводов. Такой перевод редко идет больше 2-3 рабочих дней.

Стандартный перечень банковских реквизитов для перевода средств физическим лицом в рублях другому физическому лицу на счет в российском банке (в том числе на счет, к которому привязана карта) включает:

- ФИО получателя;

- номер лицевого счета получателя;

- наименование банка получателя и его местонахождение;

- БИК банка;

- корреспондентский счет банка получателя

Бесплатные карты с дешевым или бесплатным межбанком

Услугу межбанковских переводов предоставляет практически все банки. Многие за денежку. Хотят 1-2% от суммы операции. Другие дают бесплатный межбанк, но обслуживание карты платное. Не в наших правилах платить «лишние деньги» в никуда.

Тинькофф Блэк

Бесплатные переводы с лимитом до 100 тысяч в сутки. При необходимости можно увеличить.

Особенности карты:

Другие плюшки:

- кэшбэк — 1% на все;

- раз в квартал предлагают выбрать 3 категории из 5 с повышенным 5% кэшбэк;

- бесплатное выталкивание на любые карты сторонних банков с лимитом 20 тысяч в месяц;

- снятие наличных в любых банкоматах — до 150 тысяч в месяц.

Пластик заказывается по заявке на официальном сайте. Карту доставляют в любое удобное место и время.

Карта Польза от Home Credit Bank

Берет 10 рублей за межбанк. Независимо от суммы перевода.

Основные «полезности»:

- 4-5% на остаток собственных средств (ежедневно начисление процентов);

- Кэшбэк 5% на выбранные клиентом категории;

- Кэшбек 3% — в дополнительных категориях: «Польза» на срок от 30 до 365 дней – «Детские товары», «Дом и ремонт», «Развлечения», «Здоровье и красота», «Электроника», «Домашние питомцы» ;

- 1% на все остальные покупки (в том числе за оплату ЖКХ, налоги, страховка, штрафы);

- обслуживание бесплатное;

- снятие наличных в любых банкоматах бесплатно (лимит 100 тысяч в месяц).

Альфа банк

Линейка карт, с различными условиями. Естественно дебетовые. Бесплатные переводы. Максимальная лимит на суточный перевод от 300 тысяч.

Кукуруза

Разрешены бесплатные переводы до 100 тысяч рублей в месяц. При превышении — 0,5%.

Основные условия:

- обслуживание ноль;

- процент на остаток — 6,5% годовых.

На этом все. Есть конечно еще так называемый кэшбэк, начисляемый в баллах — 1,5%. Но выгодно использовать его не получается. Баллы можно обменять на скидку строго в определенных магазинах. Например, Евросеть.

Мультикарта от ВТБ

Переводы платные. Но банк возвращает сумму понесенных расходов на межбанк, при условии месячных трат в отчетном месяце более 5 тысяч рублей. Более подробная информация и нюансы использования карты есть в статье-обзоре Мультикарты.

![Как не платить комиссию сбербанку при переводе денег [2022]](http://parus29.ru/wp-content/uploads/b/9/f/b9f9628ba7a25e5d7b19cc252850b1d2.jpeg)