Виртуальные карты российских банков

Первую виртуальную карту выпустил Сбербанк в 2018 году, а в следующем за ним последовали ВТБ и Газпромбанк. В мае 2020 года глава департамента продуктов Visa в России Юрий Топунов заявил, что количество выпущенных цифровых карт в России перевалило за 1 миллион. И похоже, рынок еще не насыщен. Сравним текущие условия от крупнейших российских банков.

Виртуальная карта Сбербанка

Сбербанк заявил, что к концу 2023 планирует выпускать половину всех новых карт в виртуальном виде. Пока что выпуск далек от целевого значения, но Сбер уже предлагает два варианта по разным тарифам:

1. «Цифровая карта Visa»

Это стандартный тариф, предоставляющий бесплатное обслуживание. Однако бонусы по программе лояльности «СберСпасибо» начисляются только при покупках у партнеров банка. Одновременно по этому тарифу можно оформить до двух виртуальных карт.

2. «Цифровая СберКарта»

Эта карта выпускается по тарифу стандартной пластиковой «СберКарты», поэтому по ней предусмотрена плата за обслуживание и перевыпуск. Зато с этой картой можно в полной мере пользоваться системой кэшбэка «СберСпасибо».

Раньше Сбер выпускал даже «Цифровую кредитную карту» с бесплатным обслуживанием и небольшими лимитами. Однако через некоторое время эту программу свернули. Причина закрытия нового продукта не раскрывается.

Перед получением виртуальной карты Сбербанка оформить пластиковую все же придется – это условие получения доступа к личному кабинету. Затем от пластика можно отказаться (закрыть или не продлять) и использовать только виртуальную.

Виртуальная карта ВТБ

ВТБ, как и Сбер, поставил себе цель увеличить виртуальную долю на рынке. К 2023 году он планирует выпускать в цифровом формате до 40% от общего числа карт. Тем не менее, на данный момент он позволяет оформить всего две цифровые карты:

1. «Цифровая Мультикарта ВТБ»

Бесплатная виртуальная карта «ВТБ», позволяющая в полной мере пользоваться бонусной программой банка.

2. «Цифровая Мультикарта Привилегия»

Специальное предложение для обеспеченных клиентов банка. Карта «Привилегия» дает повышенные бонусы практически по всем программам лояльности. Бесплатной она будет при выполнении некоторых условий: например, ежемесячных тратах от 100 000 руб. или сохранении неснижаемого остатка на счетах и вкладах от 2 млн. руб.

В остальных случаях стоимость обслуживания карты просто огромная: 5 000 рублей в месяц. Выглядит это весьма странно, особенно на фоне предложений других банков. Но очевидно, что таким образом ВТБ мотивирует тратить или хранить у себя значительные суммы средств. Вероятно, в будущем планка будет понижена из-за банальной межбанковской конкуренции.

Виртуальные карты ВТБ можно оформить только при наличии пластиковой карты по соответствующему тарифу «Мультикарты». Причем изначально пластиковая и цифровая карты будут привязаны к одному счету. При желании в «ВТБ Онлайн» можно разделить счета или даже закрыть пластиковую карту, оставив только цифровую.

Виртуальная карта Тинькофф

В 2020 году Тинькофф стал первым банком, разрешившим дистанционно оформлять виртуальную карту новым клиентам. Открывали ее просто через сайт даже те, у кого не было личного кабинета в банке. Однако по мере сворачивания ограничений из-за коронавируса в Тинькофф отказались от оформления виртуальных карт без идентификации личности.

Сейчас оформить виртуальные карты Тинькофф могут только те, у кого уже есть дебетовая карта в банке. Они будут выпускаться в дополнение к основной карте с общим счетом. При желании их можно разделить или просто выставить отдельные лимиты на списание по реквизитам виртуальной карты.

Также виртуальная карта Тинькофф с отдельным счетом появляется в банке при оформлении сим-карты от «ТинькоффМобайл». Ее можно использовать как полноценную банковскую карту с отдельным счетом. На данный момент все цифровые карты от Тинькофф полностью бесплатные.

Виртуальная карта Альфа-банк

Раньше «Альфа-банк» предоставлял действующим клиентам возможность оформить виртуальную карту. Выпуск стоил 49 рублей, а обслуживание – бесплатно. Однако карта оказалась непопулярна среди пользователей и на данный момент виртуальная карта «Альфа-банка» исключена из их продуктовой линейки.

Где лучше выпустить карту

Практически все банки сейчас дают возможность выпустить виртуальную карту. Логично будет обратиться в свой банк, где у вас открыт уже счёт

Но если по каким-то причинам этого сделать нельзя советуем обратить внимание на виртуальные карты выпускаемые системами Электронных кошельков. Они также подпадают под надзор ЦБ, поэтому сохранность средств будет на надёжном уровне

От себя хотим выделить 2 наиболее крупных:

Название Описание Перейти Виртуальная карта Qiwi

- Обслуживание: бесплатно

- Пополнение: бесплатно

- Срок действия: 2 года

Открыть

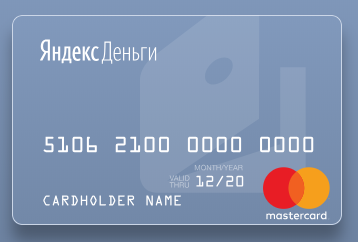

Виртуальная карта Яндекс Деньги

Виртуальная карта Яндекс Деньги

- Обслуживание: бесплатно

- Пополнение: бесплатно

- Снятие наличных: 3%, минимум 100 ₽

- Перевод на другую карту или эл. кошелек: 3%, минимум 100 ₽

- Срок действия: 1 год

Открыть

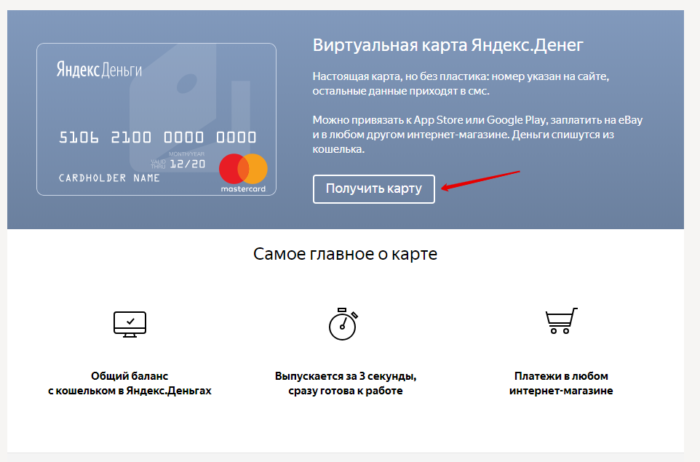

Яндекс Деньги

Чтобы открыть карту этой системы сперва нужно зарегистрировать Яндекс Кошелёк. Для его открытия не потребуется никаких документов, а платежи вы сможете отправлять и принимать уже в тот же момент.

Однако, в этом случае кошелёк будет считаться неиндетифицированным, а значит его лимиты будут существенно сокращены.

Отличия Анонимного от Индетифицированного кошелька

| Анонимный | Индетифицированный | |

| Остаток в кошельке | 15 000 ₽ | 500 000 ₽ |

| Пополнение | 15 000 ₽/операция | 300 000 ₽/операция, 600 000 ₽/сутки |

| Расходные операции | 15 000 ₽/операция | 400 000 ₽/операция (входящая и исходящая) |

| Перевод электронных денежных средств (из кошелька в кошелёк) | Операция недоступна | Разрешены |

| Платежи в иностранных магазинах | Операция недоступна | Разрешены |

После открытия кошелька, заполните мини анкету на выпуск виртуальной карты.

Следующим шагом на телефон придёт смс с подтверждением операции. После этого карта будет открыта и ей можно пользоваться.

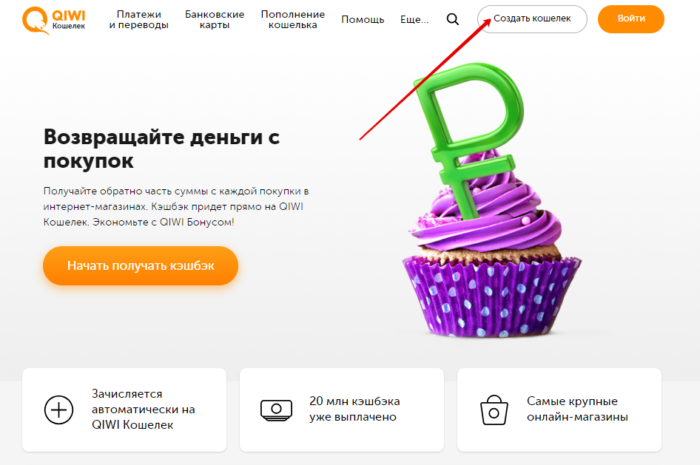

Киви

Для получения виртуальной карты Киви также предварительно необходимо создать кошелёк. Анкета довольно простая и интуитивно понятная, номер кошелька будет равен вашему номеру телефона.

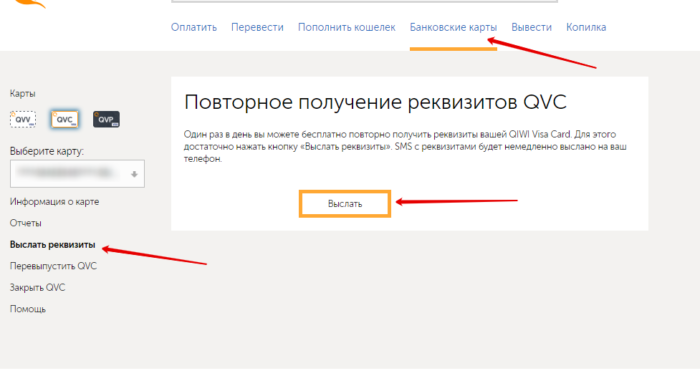

Далее в личном кабинете, в разделе Банковские карты, выберете «выслать реквизит», затем нажмите кнопку «выслать». Данные карты придут в смс.

Отличия статусов Киви кошельков

| Минимальный | Основной | Профессиональный | |

| Остаток в кошельке | 15 000 ₽ | 60 000 ₽ | 600 000 ₽ |

| Платежи (в месяц) | 40 000 ₽ | 200 000 ₽ | Без ограничений |

| Сумма в одну операцию | 15 000 ₽ | 60 000 ₽ | 500 000 ₽ |

| Снятие наличных | До 5000 ₽ в день, не более 20 000 ₽ в месяц | До 5000 ₽ в день, не более 40 000 ₽ в месяц | До 100 000 ₽ в день, не более 200 000 ₽ в месяц |

Сбербанк

Виртуальная карта Сбербанка открывается только действующим клиентам. Открыть её можно через личный кабинет Сбербанк Онлайн.

Тарифы и условия

| Условия | |

| Стоимость обслуживания | 60 ₽ в год |

| Лимит на совершения 1 операции | 300 000 ₽ |

| Сумма в одну операцию | 15 000 ₽ |

| Валюта | Только рубли |

| Кредитный лимит | Не предоставляется |

| Отчёт по счёту карты | по email — Бесплатно бумажный — 25 ₽ за каждый |

| Уведомления об операциях по смс | 60 ₽ в месяц |

Тинькофф

Виртуальная карта Тинькофф выпускается к уже открытому счёту. То есть к примеру, у вас уже открыта кредитная или дебетовая карта, и именно к ней вы можете сделать виртуальную. Зачем она нужна не совсем понятно, т.к. главную задачу безопасности она решает не полностью. Счёт-то один.

Чтобы всё же открыть такую дополнительную виртуальную карту необходимо:

- В разделе «Главная» выбирайте необходимый счёт (дебетовый или кредитный)

- Нажимайте шестерёнку в правом верхнем углу.

- Выбирайте «оформить карту к счёту»

- В вопросе «Выпустить ли пластиковую карту» выберите «Нет»

Альфа Банк

Виртуальную карту можно выпустить в приложении или в ЛК на сайте. Для этого необходимо:

- Нажать «+ Новый продукт» >

- Выпустить виртуальную карт.

Через вкладку «Показать счета»

- Показать счета >

- Расчётный счёт >

- Выпустить виртуальную карту

- Зайдите на сайт «Почта Банка»

- В правой части навигационного меню найдите кнопку «Интернет-банк», подсвеченную синим цветом. Нажмите на нее.

- На открывшейся странице найдите блок «Регистрация», которая находится в верхней части блока. Введите ваш контактный номер телефона в формате без «+7» (код по умолчанию присутствует в форме).

- Укажите адрес электронной почты в поле ниже.

- Нажмите кнопку «Далее». Подтвердите актуальность телефонного номера, указав код, поступивший в СМС-сообщении в соответствующее поле на следующей странице регистрации.

- Придумайте пароль доступа к ящику.

- Завершите процедуру регистрации.

Популярные варианты

Выпуская виртуальные банковские карты, каждая финансовая организация преследует свои цели: для организации погашения кредита, использования безналично кредитных средств, обеспечения максимума безопасности. В зависимости от этого будут различаться условия выпуска и использования виртуального платежного инструмента.

Сбербанк

В арсенале предложений крупнейшего банка России два вида виртуальных продуктов – платежные системы «Виза» и «МастерКард».

Выпуск организуется на следующих условиях:

- обслуживание 60 рублей/год;

- привязка к основной обычной карточке;

- подключенный мобильный и интернет-банк;

- срок действия – 3 года;

- максимальная сумма для проведения операций – 300 тысяч рублей;

- доступна привязка к электронному кошельку.

Услуга имеет территориальные ограничения по выпуску – она возможна только для клиентов столичного региона.

Яндекс.Деньги

Повысить комфорт при использовании «Яндекс-кошелька» призван выпуск специальной виртуальной карточки от платежной системы «МастерКард».

Условия выпуска:

- Бесплатная выдача в течение 3 секунд.

- Срок действия – один год.

- Действует привязка счета к номеру мобильного, исключая анонимные оплаты.

- Максимальный одноразовый лимит – 15 тысяч рублей и 40 тысяч за месяц.

- Для именных кошельков расходные операции разрешаются на сумму до 60 тысяч однократно или 200 тысяч в месяц.

- Идентифицированные пользователи могу оплачивать покупки и переводить средства в пределах 250 тысяч рублей в сутки или 6 млн в месяц.

- Пополнение бесплатно через сеть «Связной», «Евросеть» и отделения Сбербанка.

- Вывод на обычную карточку или интернет-кошелек с взиманием 3-процентной комиссии и 15 рублей дополнительно, но не менее 100 рублей.

- Действие ограничено 1 годом.

Qiwi

Одной из наиболее распространенных является виртуальная карта от «Киви». Платежной системой, используемой для перечислений по карте, служит Visa.

Держатель кошелька «Киви» может завести несколько виртуальных продуктов с минимальным лимитом 300 руб. и максимальным до 30 тысяч рублей. Возможен выпуск для оплаты в валюте с лимитом средств 10-1 000 долларов США.

Карточка создается не бесплатно – от 25 рублей или от 1 доллара, если оплаты планируются в валюте США.

Промсвязьбанк

Действие карточки Промсвязьбанка – до 2 лет. Заказ виртуальной карты гарантирует получение различных бонусов, накапливаемых при оплате по карточке с дальнейшим обменом их на награды. Банк заботится о безопасности клиентов, предлагая подключение сервиса 3D-Secure.

Блокировка и разблокировка карты происходит по желанию держателя через личный кабинет на сайте или звонок на горячую линию.

Карточку можно получить, отправив заявку через личный кабинет или посетив отделение.

На обработку запроса и подготовку виртуальной карты банку необходимо не более 5 дней, а процесс выдачи организован при личном визите держателя.

Альфа-Банк

Специально для своих клиентов, желающих проводить оплаты через интернет с повышенными мерами безопасности, а также для погашения кредита, банк предлагает использовать виртуальные продукты.

При совершении платежей не участвуют реквизиты настоящего банковского пластика. Выпуск на основе платежной системы MasterCard происходит без создания физического носителя с оплатой 49 рублей. За годовое обслуживание комиссия не взимается, а открытие карточки доступно через интернет-приложение «Альфа-Клик».

Для оформления виртуального пластика достаточно иметь открытый счет в Альфа-Банке либо являться держателем обычной пластиковой карточки, эмитированной кредитной структурой.

Плюсы и минусы виртуальных карт

Вот основные плюсы цифровых карт по сравнению с пластиковыми:

1. Моментальное открытие, закрытие и перевыпуск

Выпуск и обслуживание виртуальных карт почти всегда бесплатное. Некоторые банки взимают небольшую плату, однако это встречается не часто.

4. Невозможно потерять

Виртуальную карту нельзя оставить в магазине. Она никак не попадет в чужие руки. Виртуалку можно считать даже более безопасной в сравнении с обычным пластиком.

А вот их минусы:

1. Срок действия

Зачастую виртуальные карты имеют меньший срок действия. Но это не страшно, так как деньги, оставшиеся на карте после ее закрытия, никуда не пропадут: завершается только возможность платить картой по реквизитам и через системы бесконтактных платежей. Сам банковский счет остается доступен, деньги можно без проблем перевести на новую карту.

2. Невозможность пользоваться оффлайн без смартфона

Цифровая карта не может быть единственным платежным средством. С собой всегда следует иметь наличные или пластиковую карту: оплачивать оффлайн покупки виртуальной картой без смартфона не выйдет, а он может разрядиться или дать сбой в самый неподходящий момент. Я уже видел препирательства на кассе после оплаты телефоном.

3. Привязка к терминалам бесконтактной оплаты

В Москве и других крупных городах почти все терминалы оплаты и банкоматы оснащены бесконтактными технологиями, а вот в небольших городах банкоматы нередко воспринимают только физические карты. Там пользоваться виртуальной картой будет менее удобно, так как остается только заранее пополнять ее через стандартный банковский счет.

4. Расчет на молодежь и среднее поколение

Понятно, что виртуальная карта рассчитана на довольно продвинутых пользователей, знакомых как с актуальными банковскими предложениями, так и свободно обращающихся со смартфоном и интернетом. Не видел статистики, но несомненно, что доля владельцев таких карт заметно падает с возрастом.

Где можно оформить

Виртуальные кредитные карты оформляют кредитные организации, микрофинансовые компании, электронные системы переводов, они бывают разных платежных систем. Предложения размещаются на официальных страницах компаний в интернет.

Условием для получения ВКК является наличие стандартных дебетовой или кредитной карт банка, электронного кошелька. Она выпускается, как дополнение к ним.

1Банк Альфа Банк

Кредитная организация предлагает ВКК «MasterСard Virtual». Стоимость выпуска составляет 49 р., обслуживание бесплатное. Продукт можно оформить после подключения к пакетам услуг: Максимум+, Оптимум, Эконом, Комфорт.

2Банк Русский Стандарт

Компания предлагает три вида ВКК:

- Visa Virtual. Сохраняет в тайне реквизиты основной карты, осуществляет безопасные платежи в интернет. Выпускается в рублях, долларах, евро. Лимит от 100 р. до 15 тыс. р.

Стоимость выпуска 2% от лимита, минимально 25 р., выпускается на срок от 3 до 6 месяцев.

- ВКК с удобным номером. Возможности продукта не отличаются от первой карты, но в ней клиент может самостоятельно сформировать номер. Например, номер каты можно сделать совпадающим с номером телефона. Клиенту не потребуется записывать или запоминать номер своей кредитки при осуществлении операций, связанных с переводом денежных средств по номеру карты. Комиссия за выпуск 300 р., срок действия 1 год.

- Подарочная виртуальная карта MasterCard или Visa. Выпускается для подарка. Лимит по карте определяется в сумме от 100 до 15000 р., комиссия за выпуск 2% минимум 25 р. Реквизиты карты отправляются на адрес электронной почты одаряемого после активации. Он может пользоваться ей для расчетов в интернет по своему усмотрению в пределах лимита. Пополняется счет дарителем. Срок действия 3 месяца.

3Тинькофф банк

Банк выпускает виртуальные кредитные карты с кредитным лимитом онлайн. Расчеты по карте осуществляются с помощью ее реквизитов. Лимит устанавливается индивидуально по заемщику. Беспроцентный период 55 дней, кешбек с покупок от 1%, по специальным предложениям до 30%.

4Совкомбанк

Кредитная организация предлагает виртуальную карту рассрочки Халва. Применяется для расчетов через интернет в магазинах-партнерах банка. Срок рассрочки до 12 месяцев, первоначальный взнос не требуется. Лимит кредитования до 15 тыс. р., после погашения задолженности он автоматически возобновляется. Комиссий за выпуск и ведение счета нет.

5МФК «Эйр Лоанс»

В микрофинансовой компании предлагается карта «Kviku виртуальная» с бесплатным выпуском и обслуживанием.

Параметры продукта:

- Лимит до 20 тыс. р.;

- Процентная ставка от 21,9%

- Льготный период до 50%

- Кешбек до 30%.

Новые заемщики могут оформить лимит на 1 тыс. р., после совершения операций по карте и своевременного возврата долга, максимальная сумма задолженности увеличивается, при этом первоначальная ВКК блокируется и необходимо подавать новую заявку.

Карта оформляется за несколько минут и сразу готова к использованию. Есть интернет-банк.

6МФК «Рево Онлайн»

Организация предлагает ВКК с кредитным лимитом от 5 до 15 тыс. р., процентная ставка от 30%., льготного периода нет. СМС-информирование платное, стоимость 59 р. в месяц. За выпуск карты плата составляете от 125 до 375 руб., в зависимости от лимита.

7Электронные платежные системы

Получить виртуальную кредитную карту можно через сервисы электронных платежных систем.

| Наименование | Условия |

| Карта КИВИ Банка QVC (Qiwi Visa Card) | Доступна для пользователей, которые имеют активный электронный кошелек КИВИ. Она привязывается к его к номеру. С ее помощью можно управлять деньгами, находящимися на счете. При покупке товаров комиссия за пользование картой составит 1,5%. |

| Карта Яндекс. Денег | Выпускается и обслуживается бесплатно, срок действия 1 год, лимит по карте зависит от статуса клиента в платежной системе. |

|

ККБ Virtual

от Вебмани |

Для совершения операций по карте необходимо предварительно перевести на нее деньги с кошелька, срок действия продукта до 1 года, комиссия за выпуск 50 р., за пополнение счета 1%, перевод с карты на карту 3%. Доступна для пользователей, имеющих аттестат не ниже формального. |

Преимущества виртуальной карты:

1. Безопасность – это главный плюс цифровых карт. Вы снижаете до минимума риски «оставить» свои банковские реквизиты в ненадежном месте при онлайн-платежах. Например, вы устанавливаете на карте лимит не более 3 – 5 000 рублей, достаточных для онлайн-шопинга, а может быть и того меньше. Так вы и не потратите больше запланированного. А если с виртуальной карты попытаются списать деньги мошенники, то доступ к основному счёту они не получат. Даже если деньги с цифры «уведут», то смогут сделать это только в пределах небольших лимитов.

Чтобы сделать онлайн-платежи еще безопаснее, выпустите несколько виртуальных карт для разных покупок. К тому же, получать переводы от малознакомых людей с виртуальной картой тоже гораздо надёжнее.

2. Универсальность – как и любая банковская карта, виртуальная помогает оплачивать товары и услуги в интернете по всему миру благодаря международным платёжным системам. Это гораздо удобнее покупок с онлайн-кошельками, через которые платежи проходят не везде.

3. Удобный и быстрый выпуск – вы можете заказать виртуальную карту в мобильном приложении своего банка и получить её в течение пары минут. Это не только сэкономит время, но и поможет оформить цифровую карту в любой момент. Главное, чтобы был доступ к сети и мобильному приложению.

4. Практически все виртуальные карты выпускаются бесплатно и с бесплатным обслуживанием.

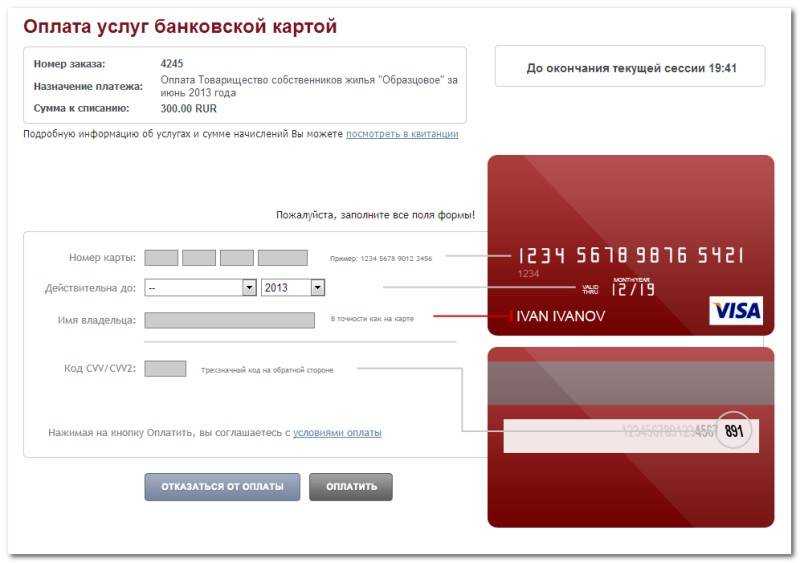

Как расплатиться пластиковой картой в интернете? Инструкция

Здесь мы дадим небольшую инструкцию, как правильно расплатиться карточкой в интернете. Любой ресурс, реализующий товары и услуги в сети, обязательно укажет вам на возможность расплатиться картой. При заказе (или оформлении товара) вы ни за что не пропустите баннер «ОПЛАТИТЬ КАРТОЙ» или что-то в этом роде – такая возможность однозначно должна присутствовать в инернет-магазине, как основной вид расчета.

При нажатии на него, вас перенаправит на страницу с формой оплаты, передача информации с которой будет происходить при помощи защищенного соединения. Именно на этой странице вам нужно будет заполнить все необходимые поля – все, что вам нужно, присутствует на банковской карточке, которые были перечислены выше.

Немного нюансов:

- Чтобы оплатить неименной картой (или виртуальной) просто введите в соответствующее поле формы оплаты ваше имя и фамилию на латинице.

- Если у вас карта Maestro, у которой номер состоит из 18-ти цифр (вместо стандартных 16-ти), то в большинстве случаев стандартная форма, рассчитанная на 16 цифр, не подойдёт – в этом случае попробуйте расплатиться другой карточкой или заведите виртуальную.

- Отказ в платеже может быть обусловлен не только недостаточной суммой на счету, но и слишком большой суммой платежа, которая выше суточного лимита, предусмотренного на карточке (лимиты можно узнать и скорректировать в филиале банка или в интернет-банке, при наличии такой возможности).

- Сумма на счете должна быть больше суммы покупки, иначе возможен уход в минус (несанкционированный или технический овердрафт). При оплате в валюте также имейте это в виду (будет дополнительная комиссия за конвертацию).

- В ряде случаев вас попросят указать ваши личные данные: ФИО, номер контактного телефона, адрес или электронную почту. После платежа вас уведомят доступным способом о его успешном завершении и пришлют его реквизиты (номер транзакции и другие малопонятные цифры).

Далее, вы жмёте кнопку «Оплатить» и переходите ко второму этапу оплаты, необходимому исключительно для усиления безопасности онлайн-платежа. Здесь вступает в действие так называемая услуга 3-D Secure. Вам высылается на номер вашего сотового (к нему привязана ваша карта) смс-сообщение с одноразовым кодом (паролем), который вам необходимо ввести в соответствующем окошке. Добавим, что эта услуга оказывается банком, который выпустил карточку и является дополнительным шагом аутентификации вашего пластика.

Окончательным этапом будет отправка вам из банка смс-сообщения о списании определённой суммы (если подключено смс-информирование).

Внимание, отдавайте предпочтение тем банкам, которые поддерживают 3-D Secure, это, как правило, все крупные кредитные учреждения

Варианты использования

Как только вы получите реквизиты (или пластиковую «памятку») вы сможете воспользоваться ей для покупок в онлайн-магазине. При этом совершенно не важен тип магазина или товар, который вы хотите приобрести – процесс платежа одинаков как для виртуальных, так и для обычных карточек.

Процесс оплаты заключается в следующем:

- Добавьте товар в корзину, проверьте позиции и перейдите к оформлению платежа.

- В открывшейся форме введите номер «виртуалки», сведения о владельце, срок действия и защитный код.

- В некоторых магазинах требуется подтверждение оплаты – на ваш телефон придет СМС с кодом, который нужно ввести в появившемся окошке.

- Как только код введен, со счета происходит списание в размере суммы, указанной на сайте.

Если у вас карта с льготным периодом, вы можете вернуть потраченные средства, не заплатив проценты. Нужно лишь успеть сделать это до окончания периода, например, за 50 дней с момента покупки. Если же вы не успеваете совершить пополнение до окончания этого срока, на потраченную сумму начнут начисляться проценты.

Сравнение различных виртуальных карт

| Карта | Тип карты | Срок | Комиссии | Условия |

|---|---|---|---|---|

| Сбербанк | Visa или Mastercard (RUR) | 3 года | Обслуживание: 60 руб./год Переводы: от 0% (клиентам Сбербанка) до 3% (в другие банки) | Наличие пластиковой карты Сбербанка |

| Тинькофф | Mastercard (RUR) | 1 год | Обслуживание: бесплатно Переводы: 2% по операциям > 40 000 руб., 0% по операциям <40 000 руб. | — |

| Промсвязьбанк | Mastercard (RUR, USD, EUR) | 2 года | Обслуживание: 120 руб/год Переводы: 1% (клиентам ПСБ), 1,5% (в другой банк) | — |

| Альфа-Банк | Mastercard (RUR) | 2 года | Обслуживание: до 99 руб./год Переводы: 0% (клиентам А-Б), 1,95% (в другой банк) | Наличие пластиковой карты Альфа-Банка |

| Мегафон | Visa (RUR) | 6 мес. | Обслуживание: бесплатно Переводы: 1,5% + 5 руб. | — |

| Яндекс | Mastercard (RUR) | 1 год | Обслуживание: бесплатно Переводы: 0% (на Яндекс-кошельки), 3,5% +15 руб. (на другие карты) | — |

| QIWI | Visa (RUR) | 3 года | Обслуживание: 2,5% за пополнение Переводы: 0% (на QIWI-кошельки), 2% (на другие карты) | — |

| AdvCash | Mastercard (USD, EUR) | 3 года | Обслуживание: $4 за выпуск Переводы: без комиссии | — |

Ещё раз отдельно хочу повториться, что в кроме стандартных виртуальных карт, указанных в таблице, каждая из этих компаний дополнительно предлагает предоплаченные (абсолютно анонимные) карты с лимитом до 15 000 рублей. Пятнадцать тысяч — это ограничение российского законодательства, введённое с целью противодействия легализации доходов полученных преступным путём.

Также добавлю, что виртуальные карты Сбербанка, ПСБ, Альфа-Банка и Яндекса можно привязать к Вашему мобильному устройству через Android Pay/Apple Pay/Samsung Pay и платить в обычных магазинах телефоном. Правда, для этого требуется наличие NFC чипа в телефоне. Большинство современных аппаратов среднего и высшего ценового сегмента сегодня оборудовано этим чипом.

Итоги сравнения виртуальных карт

Из таблицы видно, что практически у каждой карты есть какие-то свои особенности, как положительные, так и отрицательные. Откровенных лидеров и аутсайдеров, объективно, тут нельзя выделить.

На мой взгляд, удобнее всего пользоваться виртуальными карточками Сбербанка, Яндекса и AdvCash.

Карта Сбер’а удобна тем, что число клиентов Сбербанка в России очень большое. А значит, за большинство переводов/платежей можно будет расплачиваться или с минимальной комиссией или вообще без комиссии. Плюс к тому, стоимость обслуживания карты не большая, а срок — максимальный.

Карта Яндекса хорошая простой и отсутствием требований для выпуска. Также, удобно что переводы другим пользователям Яндекс.Денег можно делать без комиссии. Да и вообще, можно платить там, где карты не принимают, а Яндекс.Деньги принимают. К слову, Яндекс.Деньги сейчас очень популярна и как никогда распространена в интернете.

Карта Advanced Cash полезна тем, что она может быть номинирована в долларах. Безусловно, её плюсы оценят те, кто получает доходы на AdvCash кошелёк и те, кто хотел бы получить виртуальную карту с максимальной анонимностью.

Другие v-карты тоже хороши, но, по-своему. Много плюсов есть у карты Промсвязьбанка у QIWI. А какая карта ближе Вам?

Буду благодарен Вашему мнению, вопросам и комментариям про виртуальные карты.

Желаю всем прибыльных инвестиций!

Если эта статья Вам понравилась — сделайте доброе дело

Поставьте «сердечко»

Поделитесь в соцсетях

Цифровая карта: ее особенности, преимущества и недостатки

Виртуальная карта банка без реального, ощутимого руками носителя, имеет точно такие же реквизиты, как и обычная: шестнадцатизначный номер, имя владельца, срок действия, CVV2(CVC2)-код для подтверждения платежа. Все эти данные приходят человеку после оформления продукта в отдельном смс-сообщении. Реквизиты можно будет также посмотреть в своем мобильном банке.

Цифровая карточка имеет такой же функционал, как и обычная дебетовая. С ее помощью можно:

- оплатить покупку в интернете;

- купить товар в обычном магазине (использую смартфон с NFC);

- перевести деньги на другой счет (на свой или постороннего человека);

- снять наличные (правда, с некоторыми ограничениями).

Какие преимущества имеют Digital-карточки? Во-первых, это — простота и скорость выпуска. Данный продукт можно заказать в любое удобное время в мобильном приложении банка. Цифровое платежное средство будет выпущено и готово к использованию буквально через пару минут после обращения. Для оформления виртуальной карты нет необходимости приходить в офис банка или разговаривать с операторами службы поддержки. И, как правило, финансовые организации не берут плату за выпуск такого виртуального продукта.

Владельцу цифровой карты не нужно будет носить с собой обычную пластиковую. Для совершения оплаты в магазине достаточно иметь с собой смартфон (который и так постоянно находится при нас). Современная промышленность выпускает также фитнес-браслеты, кольца и прочие аксессуары, оснащенные чипом NFC (именно это небольшое устройство и позволяет передавать данные о совершенном переводе).

Если же вы потеряете смартфон, в котором «хранится» виртуальное платежное средство, то нашедшему его человеку для получения доступа к информации нужно будет сначала ввести пароль для разблокировки устройства, а затем еще один пароль для входа в платежное приложение.

Справедливости ради отметим, что инновационные карточки без материального носителя имеют и свои недостатки. Для того, чтобы рассчитаться ими в обычных магазинах, их владельцам необходимо иметь специальное устройство — смартфон с модулем NFC. На такой смартфон можно установить приложение Apple Pay, Google Pay или Samsung Pay (в зависимости от модели телефона). А если ваш смартфон не оснащен подобным модулем, то своей цифровой картой вы сможете расплатиться только в интернет-пространстве.

Определенные проблемы могут возникнуть и при снятии с такой карточки наличных. Например, Visa Digital Сбербанка не поддерживает функцию снятия наличных в банкоматах (деньги можно получать только в офисах банка). Однако, вероятнее всего, массовое оснащение банкоматов модулями NFC в ближайшем будущем решит эту проблему. И с цифровой карты (с помощью смартфона) можно будет снять наличные так же легко, как и с обычной.