Что это такое

Наверняка, многие читатели хотя бы раз в жизни сталкивались с приобретением товаров в рассрочку.

Это вполне удобно, выгодно и оперативно, поэтому не удивительно, что всё большее количество наших соотечественников активно используют эту услугу.

Что из себя представляет понятие с точки зрения экономики?

Рассрочка – это разновидность способов оплаты покупок/услуг, которая производится за счёт дробления суммы на равные части и выплачивается в строго оговоренные сроки.

Рассрочка стала более выгодной опцией в сравнении с

банковским кредитом, поскольку потребитель обязан выплатить полную сумму товара

без переплаты процентов сторонним организациям. Как известно, банки,

предоставляя оформление потребительского кредита, берут немаленький процент за

использование заёмной суммы.

Почему она пользуется огромной популярностью? Всё очень просто: покупатель может не иметь в конкретный день необходимой суммы на оплату товара, в котором он нуждается. Учитывая нестабильность экономики и средний достаток населения, магазины идут навстречу своим клиентам, предоставляя возможность выплачивать сумму по частям. Рассрочка становится настоящим спасением для тех, кто желает в срочном порядке приобрести товар, но не имеет полной суммы, чтобы расплатиться с продавцом.

Удивительно, но рассрочка совершенно не новое изобретение. Впервые подобную схему внедрили в Великобритании более ста лет назад. Идея принадлежала одному из крупных торговых домов, реализовывающих в продажу автомобили. Поскольку покупательская способность населения была на низком уровне, а количество произведённого товара зашкаливало, необходимо было применить совершенно новую схему продаж. Так, автомобили стали продавать в рассрочку, торговый дом заключал договора с покупателями и его дела заметно улучшились.

Прошло более ста лет, а актуальность не только понизилась, она трансформировалась в совершенно новое направление работы банков, торговых центров и супермаркетов.

Рассрочка до сих пор представляет собой взаимоотношения между продавцом и покупателем, прописанные в договоре, где покупатель обязуется выплатить всю сумму в установленный срок.

Договором прописан алгоритм погашения займа, а так

же меры, применяемые в адрес нарушителей договора. Если же в дело вмешивается

сторонняя организация – банк, мы имеем дело уже не с беспроцентной (нулевой)

рассрочкой, а с полноценным кредитом, который умело маскируется под видом

рассрочки. Стоит крайне внимательно ознакомиться со всеми условиями

подписываемого договора, чтобы не оказаться в нелепой ситуации и не переплатить

лишние деньги.

Часто можно увидеть на улицах крупных городов рекламные баннеры, возвещающие о возможности осуществлять покупки без переплат. Это действительно выгодно, и всё больше организаций готовы предоставлять реализацию товара в рассрочку. Для чего это им нужно?

Между продавцом и потребителем реализуемого к продаже товара, возникают кредитные взаимоотношения. То есть, покупатель по условиям договора обязуется в полной мере оплатить покупку. Договор становится для продавца гарантией того, что товар себя окупит. К тому же, это неплохой способ увеличить объёмы продаж, так как рассрочка выглядит крайне заманчиво для клиентов с разным уровнем дохода.

Как работают карты рассрочки и чем отличаются от кредитных карт?

Кроме рассрочки в магазинах (которая, как мы поняли, почти всегда – кредит), банки придумали карты рассрочки. Это не классические кредитные карты, хотя между ними и есть достаточно много общего.

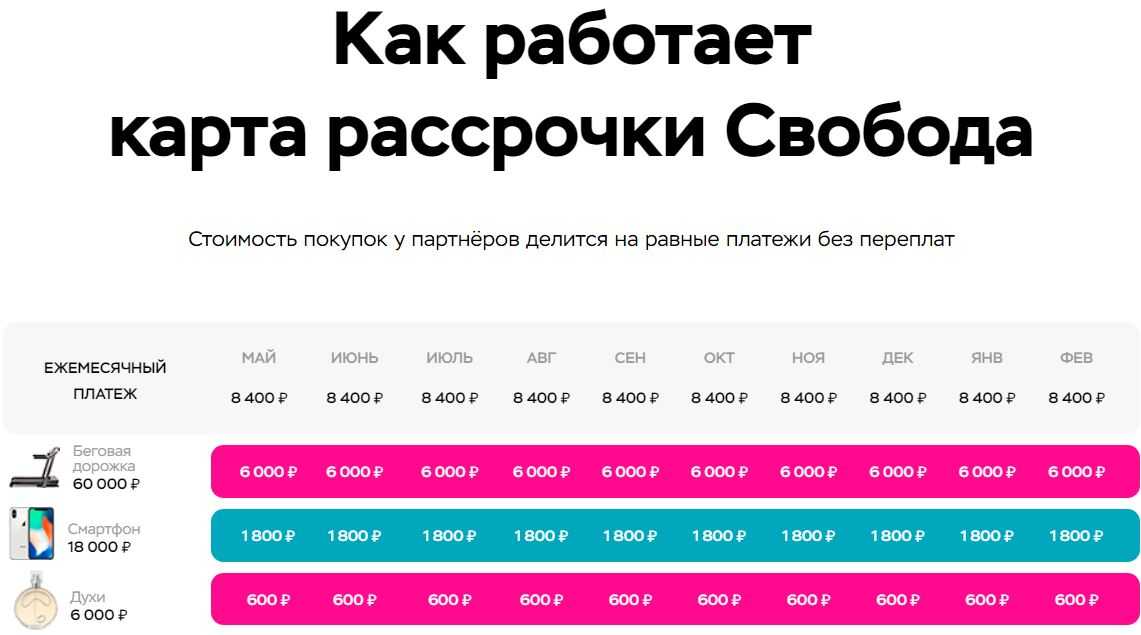

Карта рассрочки работает так:

- при оформлении карты клиенту одобряется определенная сумма в виде лимита (как и по кредитным картам);

- в рамках этого лимита клиент может оформить рассрочку в одном из магазинов-партнеров банка;

- стоимость товара делится на определенное количество месячных платежей (максимум – на 12, часто это 3-4 месяца);

- если клиент вносит на карту нужную сумму каждый месяц, он не платит ничего, кроме этих платежей.

На первый взгляд, банк ничего не зарабатывает, но это не так. Банку платит продавец товара (именно поэтому карты рассрочки работают лишь в некоторых магазинах), а если клиент просрочит месячный платеж, на его сумму будут начисляться проценты по рыночной ставке (например, в банке Хоум Кредит это 17,9% годовых). Фактически сумму месячного платежа банк выдаст клиенту в кредит – и на этом заработает.

Часто банки объединяют карту рассрочки и обычную кредитную карту в один продукт – тогда в рамках лимита клиент может расплачиваться картой по всем покупкам, а в партнерских магазинах – получать рассрочку (если, конечно, на это хватит лимита).

Кроме того, банки предлагают и дополнительные услуги – например, в Хоум Кредит банке можно пропустить платеж за 349 рублей, за 6% от остатка долга можно продлить рассрочку на полгода, а за 10% – на 10 месяцев, можно даже оформить рассрочку на 3 месяца на любой товар, купленный вне партнерской сети.

При этом кредитная карта работает чуть иначе – там льготный период всегда один (то есть, нет партнерских сетей магазинов), и он обычно составляет всего 2-3 месяца, а также предполагает некоторые дополнительные условия.

Оформляются обе карты примерно одинаково – в обоих случаях банк устанавливает лимит трат, и для этого должен проверить доходы клиента. Но карты рассрочки, как правило, бесплатны в обслуживании, тогда как за обслуживание по кредитной карте обычно нужно платить 100-200 рублей в месяц (или выполнять определенные действия, чтобы карта была бесплатной).

Продажа товаров в кредит или в рассрочку — какие преимущества для компании?

Если человек не может себе позволить одномоментно купить товар, но очень хочет его приобрести, он воспользуется услугами кредитования. Если в одном магазине такой услуги нет, то, несмотря на свою лояльность, скорее всего, он пойдет в другой магазин.

Отметим, что все больше людей готовы оформлять кредитные договоры, чтобы приобрести товары, работы, услуги. Но кредитами пользуются не все. Есть стереотипы о том, что везде обман, кругом переплаты свыше стоимости товара, и часть клиентов ни при каких обстоятельствах не воспользуются даже самыми выгодными условиями кредитования.

Сейчас для розничной торговли предлагают такие типы кредитов:

• банковский потребительский кредит. Оформляется в банке. Не имеет значения, что будет приобретено на полученные кредитные средства, они перечисляются покупателю;

• целевой кредит в месте продажи. Оформляется, как правило, в магазине, а не в банке. Цель кредита — приобретение конкретного товара или товаров. Деньги перечисляются сразу продавцу в банк, минуя покупателя;

• целевой банковский кредит. Аналогичен предыдущему варианту, но кредитные документы оформляются в самом банке, а не в месте реализации товара;

• кредитные карты. Как правило, устанавливаются лимиты по предельной сумме, срокам погашения, высокие проценты. После полного погашения задолженности кредит возобновляется.

Для организаций торговли самый распространенный и самый выгодный способ — организовать в точке продажи (магазине) зону для экспресс-оформления кредита на продукцию (как правило, на оформление и одобрение требуется не более 20 минут). Это так называемое POS-кредитование (point of sale), что дословно переводится как точка продажи.

Что привлекательно для покупателя:

• не нужно собирать подтверждающие документы (справки 2-НДФЛ, копии трудовой книжки и т. д.) — в данном случае кредит оформляется по паспорту, СНИЛС или ИНН;

• не нужно долго ждать согласования — одобрение или отказ от банка приходят за несколько минут.

Алгоритм получения POS-кредита предельно прост:

Кто больше рискует: покупатель, продавец или банк?

В этой цепочке больше всего рискует банк, ведь кредит оформляется с минимальными требованиями, по минимальному количеству документов и с минимальными временными затратами. По статистике большое количество таких кредитов не возвращается.

Покупатель не сильно рискует — он получает товар в день обращения, при этом не имея при себе денег.

Продавец не рискует, потому что ему деньги переводит банк, а получение денег потом от клиента — забота самого банка.

Банки, как правило, стараются минимизировать свои риски и навязать (практически обязать) своих клиентов оформлять страхование, завышают процентные ставки для POS-кредитований, устанавливают ограничения по максимальной сумме кредитования.

Как получить рассрочку на телефон в интернет магазине

В современном мире можно без каких-либо проблем оформить рассрочку на телефон через интернет. В таком случае переговоры будут проходить по телефонной связи.

Для оформления рассрочки онлайн потребуется:

- Потребителю нужно перейти на сайт магазина, и перейти в раздел «Онлайн Кредит»;

- Далее он заполняет заявку, в которой указываются все личные данные;

- Эту заполненную заявку отправляется в банк, а после нужно дождаться его ответа;

- Если банк одобрил заявку, то с покупателем должен связаться курьер, с которым необходимо договориться о дате и месте получения покупки;

- На этом этапе подписывается договор, оплачивается первоначальный взнос, а в руки клиента поступает мобильное устройство.

Советы

- Преимущества перед кредитом очевидны, но так же, как и в случае с подписанием кредитного договора, внимательно изучите все пункты документа, часто в нём могут быть прописаны дополнительные требования;

- Чтобы не возникло проблем относительно выдачи вам товара в рассрочку, желательно кроме паспорта предоставить справку о доходах, так вы будете выглядеть убедительнее в глазах продавца;

- Внимательно изучите вопрос относительно просрочки обязательного платежа. Может возникнуть ситуация, в ходе которой рассрочка перерастёт в полноценный кредит со всеми вытекающими последствиями;

- Найдите отзывы о предоставлении товара в конкретном магазине, убедитесь, что имеете дело с добросовестной организацией.

Чем отличается кредит от рассрочки

И кредит, и рассрочка позволят покупателю приобрести нужный товар, если у него недостаточно средств. Однако между этими понятиями есть принципиальные различия.

При покупке товара в кредит банк выдает средства на конкретный срок и цели, и получает за это проценты. При этом банк оплачивает покупку сразу полностью, а покупатель затем выплачивает кредит в соответствии с условиями договора.

Часто в крупных торговых сетях, торгующих дорогостоящими товарами — ювелирными изделиями, бытовой техникой, автомобилями и т.д. находится кредитный специалист, который на месте поможет оформить потребительский кредит на необходимый товар.

Рассрочка — это способ приобретения товара, при котором покупатель самостоятельно оплачивает его в течение нескольких месяцев равными долями

Магазины предоставляют рассрочку для повышения товарооборота, позволяя возвращать стоимость товара частями в установленный срок. Рассрочка удобнее кредита, по ней изначально нет переплаты. Если иные условия, конечно, не указаны в договоре. Но за просрочку графика платежей меры воздействия на должника тоже будут применяться нешуточные.

Таким образом, кредит оформляется через банк, и имеет процентную ставку, а рассрочку платежа может предоставить сам магазин, при этом покупателю не придется что-либо оплачивать дополнительно. Иногда условия рассрочки без процентов может предложить банк, но без вознаграждения он работать не будет.

В таком случае, как банк зарабатывает на этой рассрочке? Если кредитная организация сделала такое предложение, значит она приобретает товар у магазина по оптовой цене и продает его покупателю по розничной, а разницу забирает себе. Покупатель не будет оплачивать ничего лишнего, но, по сути, данная операция все равно будет являться кредитом.

Также банк может предложить взять дополнительные услуги, например, страхование на случай возможной потери дохода, гарантию от невыплаты и т.д.

Есть еще некоторые различия между кредитом и рассрочкой:

- Рассрочка обычно предоставляется сроком до года, а срок кредитования может составлять несколько лет.

- При оформлении рассрочки магазин не запрашивает кредитную историю покупателя, как это делается при выдаче кредита.

- При оформлении рассрочки необходимо сделать первоначальный взнос, обычно он составляет не менее тридцати процентов стоимости покупки. При кредитовании этого может не потребоваться, зато банк может потребовать оформить залог или привлечь поручителя по кредиту.

- Рассрочку можно оформить в течение пятнадцати минут без дополнительных условий, для этого часто достаточно только паспорта. Для оформления кредита может потребоваться больше времени, к тому же банк потребует дополнительно и другие документы.

- При рассрочке товар становится собственностью покупателя после ее погашения, а при кредитовании сразу после совершения покупки.

- Рассрочку, как и кредит, можно погасить досрочно.

Что делать, если банк отказал в выдаче кредита? Спросите совет юриста

Самое «вкусное»! Как экономить с рассрочкой!

С помощью рассрочки действительно можно сэкономить. Однако для этого, как написано выше, не подходяткарты рассрочки и рассрочки непосредственно от магазина. Для этого нужна именно «Банковская рассрочка», именно та, которую Вы получаете прямо в магазине, подписывая бумаги у кредитного специалиста банка.

Как это работает?

Все очень просто. Между банком и торговой организацией заключен договор, согласно которому, торговая организация при оформлении банком рассрочкикредита покупателю, делает скидку на товар в размере переплаты по кредиту, то есть, берет на себя проценты по кредиту.

Приведу пример. Допустим, что наш вымышленный герой Максим несколько месяцев откладывал деньги на новый, дорогостоящий телефон. Пришел день «X»! И вот Максим стоит в магазине перед витриной, смотрит на него… Телефон стоит совсем новый, без царапин и потертостей, его стекло отражает блики светильников и вдруг Максим замечает, что цена его мечты 60 000 рублей. Да, у Максима есть деньги на покупку, но телефон оказался чуть дороже, чем он планировал. В этот момент к Максиму подходит менеджер и предлагает приобрести телефон в рассрочку. И тут Максим становится перед выбором, расплатиться за телефон сразу, внеся в кассу магазина 60 000 рублей (ведь он же копил!) или в течение нескольких месяцев вносить банку небольшие платежи, общая сумма которых составляет 60 000 рублей. Обдумав данное предложение Максим решил, что купит телефон в рассрочку, расплатится с банком в течение нескольких месяцев, внося небольшие платежи из зарплаты, а накопленные денежные средства потратит на что-то другое

Что же, не плохой вариант, но при ознакомлении с документами Максим обратил внимание, что менеджер предоставил для подписания КРЕДИТНЫЙ ДОГОВОР. В самом кредитном договоре сумма кредита указана не 60 000 рублей, а 54 000 рублей, и общая выплата по кредиту с учетом процентов составит 60 000 рублей

Таким образом магазин сделал скидку для Максима в сумме 6 000 рублей. Тогда Максим решил, что стоит подписать кредитный договор, а кредит банку выплатить сразу, не дожидаясь срока. Максим сэкономил на покупке 6 000 рублей, чему был очень рад!

Выгодна ли рассрочка торговым организациям?

Да, рассрочка торговым организациям выгодна, так как, во-первых, объем продаж товаров у магазина возрастает, во-вторых, торговые организации предусматривают в своей торговой наценке, что часть покупателей приобретут товар в рассрочку.

Какие трудности могут возникнуть?

Казалось бы, какие трудности тут могут быть? На самом деле могут возникнуть три трудности при покупке товара в «рассрочку»:

- банк может отказать в выдаче кредита (и с этим уже ничего не поделаешь);

- прогрессивная процентная ставка по кредиту, которая не приведет к ожидаемому эффекту и сведет на нет всю экономию (от нее спасет внимательное прочтение кредитного договора);

- магазин или банк могут навязать дополнительные товары или услуги (например дополнительная гарантия на товар, страховые услуги, сопутствующие товары), которые сводят на нет всю выгоду.

Здесь хотелось бы обратить внимание на то, что согласно ч. 2 ст

16 закона «О защите прав потребителей» запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг). Таким образом, навязывая товары или услуги торговая организация или банк действуют неправомерно. Существует несколько способов обхода данного навязывания:

- стоять на своем, ссылаясь на законы, в надежде, что кто-то из продавцов не захочет связываться и продаст только желаемый товар. Но это может не привести к ожидаемому эффекту и продавцы просто откажутся продавать в рассрочку нужный вам товар без дополнительных товаров или услуг;

- купить дополнительные товары, а потом вернуть их, сославшись на неподходящий размер или цвет;

- подать жалобу в Роспотребнадзор в установленном порядке. Для этого сначала необходимо подать претензию в торговую организацию, можно не отходя от кассы. Если на этом этапе вопрос не решится, то необходимо идти до конца и подать жалобу через сайт Роспотребнадзора.

- Самое простое и интересное! На официальных сайтах многих магазинов можно подать заявку на приобретение нужного товара в рассрочку, при этом навязывать дополнительные товары или услуги никто не будет.

Понятие рассрочки и ее отличие от кредитования

Что значит рассрочка простыми словами? Это оплата какого-либо товара или услуги не полностью, а частями в течение определенного времени (от 1 месяца до 3 лет). Регулируется это понятие Гражданским кодексом РФ. Вот, что там сказано.

Сегодня почти смешались два понятия: рассрочка и кредит. И если ошибку допускают рядовые граждане – это понятно, они не знакомы с нюансами того и другого способа оплаты. Но на сайтах крупных магазинов мы видим то же самое заманчивое слово “рассрочка”, но по сути – это потребительский кредит. Так чем рассрочка отличается от кредита?

Отличия от кредитования:

- Участие в договоре только двух сторон: продавца и покупателя.

- Отсутствие процентов по договору.

- Отсутствие штрафов и пени за просрочку платежа, комиссии за обслуживание.

- Пропуск даже одного платежа является основанием, чтобы продавец потребовал вернуть купленную вещь.

- Иногда требуется уплата первоначального взноса.

- Оформление на территории продавца.

- Простота оформления (часто требуется только паспорт).

- Договор регулируется только Гражданским кодексом, а кредитный договор – еще и Банком России.

Это характеристики идеальной рассрочки. По факту, я просмотрела предложения крупнейших торговых сетей страны, во всех речь идет о кредитовании. Правда, условия в любом случае выгоднее, чем по обычному потребительскому займу. А как же надписи на рекламных плакатах “без взносов, без процентов”? Они соответствуют действительности. Но необходимо понять, как это работает.

Например, вы решили купить ноутбук стоимостью 40 тыс. руб. Но для банка он стоит 36 тыс. руб. Такую скидку дал магазин. Вам напрямую он ее не даст. Выигрывают все:

- клиент оплачивает ту стоимость, что стоит на ценнике;

- банк зарабатывает в худшем случае на разнице, а в лучшем случае – ему удастся еще и продать вам страховку;

- магазин продал дорогостоящую вещь и приобрел лояльного покупателя.

Что можно купить в рассрочку? Практически все что угодно. Но, в основном, эта процедура применяется к дорогим товарам: шубы, мебель, электроника и бытовая техника, драгоценности, некоторые услуги.

Со скольки лет можно взять в рассрочку товар? Анализ действующих предложений крупных торговых сетей показал, что в возрасте от 18 до 70 лет.

Условия программ разные. Зависят от банка, который выступает кредитором. К сожалению, я не нашла рассрочку в чистом виде, без участия банка. Поэтому на примерах трех крупных магазинов разберем, как работает программа с участием трех сторон: банка, продавца и покупателя.

Договор и оформление договора рассрочки, документы для его оформления

Все дальнейшие отношения между покупателем и продавцом будут координироваться договором рассрочки. В нём обязательно должны быть отображены все права и обязанности обеих сторон, обязательно нужно проследить за тем, чтобы был оговорен срок, в который клиенту необходимо будет выплатить полную стоимость товара, должна быть указана комиссия за оформление услуги, неустойка размера суммы, которая выплачивается каждый месяц. В договоре сам покупатель может быть отмечен как заемщик, а продавец может выступать в качестве кредитора, но сути дела это не изменяет смысла и не стоит полагать, что от этого договор будет считаться как кредитный. В таком документе также не должны учитываться налоги за то, что платеж будет просрочен или из-за преждевременной выплаты долга будут присутствовать случаи того, что может быть взыскана только неустойка которая была в самом начале в пределах нормы и которая устанавливается государством по причине ненадлежащего выполнения обязанностей одной из сторон.

клиенту необходимо будет выплатить полную стоимость товара, должна быть указана комиссия за оформление услуги, неустойка размера суммы, которая выплачивается каждый месяц. В договоре сам покупатель может быть отмечен как заемщик, а продавец может выступать в качестве кредитора, но сути дела это не изменяет смысла и не стоит полагать, что от этого договор будет считаться как кредитный. В таком документе также не должны учитываться налоги за то, что платеж будет просрочен или из-за преждевременной выплаты долга будут присутствовать случаи того, что может быть взыскана только неустойка которая была в самом начале в пределах нормы и которая устанавливается государством по причине ненадлежащего выполнения обязанностей одной из сторон.

Точного списка документов, необходимых для оформления договора рассрочки, нигде найти не получится, так как каждый отдельный продавец имеет право самостоятельно решать как будет выглядеть его договор, и какие документы для этого потребуется.

Именно поэтому и причин отказа в нём тоже может быть огромное множество, однако, для того, чтобы получить рассрочку может понадобится примерно такой список документов, которые подтверждают вашу личность, а также ваши доходы. К ним относятся: паспорт с местом прописки, справка с места работы, информация о вашем имуществе или недвижимости, информация лиц которые готовы ходатайствовать за клиента, номера телефонов с места работы и жительства и все данные о действующих на данный момент кредитах или задолженностях.

Также стоит обратить внимание на то, что отказ покупатель может получить в любой момент если администрация не была удовлетворена хотя бы одним из пунктов заполненной анкеты. Такими причинами отказа может быть: ваше место работы может казаться не совсем надежным источником прибыли или вашего дохода окажется слишком мало, другая причина может состоять в том

что у вас могут отсутствовать стационарные номера телефонов как домашнего так и компании, в которой вы работаете. Конечно стоит не забывать и тот факт, что каждый магазин составляет договор и имеет полное право изучите кредитную историю для того, чтобы понять ваш уровень ответственности как того, кто берёт товар взаймы.

Особенности предоставления рассрочки в торговых сетях

Приобрести товар в рассрочку сегодня предлагают многие торговые сети. Принцип работы услуги при этом стандартный, но разным брендам присущи свои особенности. Об этом свидетельствуют и отзывы потребителей в сети.

Искать, в чем подвох рассрочки от компании, не надо, потому что его просто нет. Покупатель выплатит ровно столько денег, сколько указанно в ценнике товара.

При оформлении беспроцентного кредита первоначальный взнос платить не нужно. Услуга оформляется со страховкой банка, но и ее оплачивает торговая сеть.

Так что в магазин за покупкой можно идти, даже не имея денег. При этом нужно взять с собой российский паспорт.

Договор кредитования клиент заключат с банком-партнером торговой сети. Никакого подвоха рассрочки нет – магазин оплачивает страховой полис.

Торговая сеть Техносила, конкурирующая с М.Видео и Эльдорадо, предлагает покупки различных товаров в кредит без переплат на срок до 24 месяцев.

Первый взнос на товар платить необязательно. Цена покупки может немного увеличиться из-за оформления страхового договора при покупке.

Торговый дом ЦентрОбувь предлагает покупателям беспроцентную ссуду при покупках на сумму, превышающую 2 тыс. рублей.

Максимум продолжительности рассрочки составляет 3 месяца. Переплаты отсутствуют.

При этом нужно оформить недорогую страховку. Первоначального взноса платить не нужно. Проценты по рассрочке составят 0%.

Компания «DNS», торгующая бытовой, компьютерной и цифровой техникой, дает возможность клиентам оформить рассрочку платежа до 12 месяцев (включительно).

При этом сумма покупки должна превышать 1 тысячу рублей, переплата и первоначальный внос составят 0 рублей.

В крупнейшей сети магазинов цифровой электроники Эльдорадо беспроцентный заем при покупках может быть оформлен на срок от полугода до 2 лет. Рассрочка оформляется без посещения офиса банка.

Первоначальный взнос не требуется. Переплата отсутствует. Минимальная стоимость приобретения составляет 3 тыс. руб., максимальная – 100 тыс. руб.

На что обратить внимание при внедрении системы POS-кредитования?

Учитывая сложившееся годами недоверие наших сограждан к банкам и всем, даже самым выгодным, кредитным предложениям, сейчас не всегда просто убедить покупателей пользоваться такими услугами. Однако необходимо предлагать клиентам новые услуги в магазине

Например, клиент выбирает бытовую технику, ему нравится дорогой экземпляр, но он не может его себе позволить — в этом случае очень важно мягко обратить внимание клиента на возможность оформить беспроцентную рассрочку

Продавцов в данном случае тоже необходимо мотивировать предлагать услуги по кредитованию (это может быть, например, процент от суммы кредита или фиксированная сумма за каждую оформленную в кредит продажу). Если не предусмотреть систему мотивации, то продавцы не станут продвигать кредитные продукты, так как у них не будет заинтересованности в этом.

Если оформлять кредитные сделки будут сотрудники организации через специализированное приложение, нужно быть готовыми к тому, что, даже несмотря на качественное обучение, потребуется время на то, чтобы получить практические навыки оформление сделок. Поэтому в первое время будут возникать ошибки и неточности в оформлении кредитных документов и в работе с программой.

Сколько стоит рассрочка по кредитной карте

Предположим, мы хотим распределить сумму в 50 000 рублей на 12 частей. В этом случае после учета процентов (10% годовых) мы будем обязаны ежемесячно выплачивать банку сумму 4390,60 рублей. Это означает, что мы переведём в общей сложности 52 750,20 рублей на банковский счет в течение всего срока кредита, из которых 2750,20 рублей будут являться процентами, а остальная часть будет являться заемным капиталом.

Также стоит помнить, что в этом случае мы избежим высокой комиссии, связанной с переводом средств с карточного счета на другой счет (если мы подаем заявку на эту опцию).

Более дорогой кредит на карте, чем рассрочка?

Теперь давайте предположим вариант, при котором мы не используем вариант рассрочки, но оставляем весь долг на нашей учетной записи кредитной карты. Давайте также предположим, что после выплаты минимальной суммы долга у нас всё ещё остаётся 50 000 рублей долга. В этой ситуации эти деньги войдут в процентный период и каждый день начнёт начисляться установленный договором процент.

Если в течение 12 месяцев мы выплачиваем только минимальную сумму, которую мы приняли на уровне 3% (она выплачивается каждый месяц путем расчета суммы текущего долга; в противном случае мы подвергаемся дополнительным расходам, связанным, в частности, с банковскими запросами) получается, что через год нам всё ещё нужно заплатить до 38 320 рублей (мы предполагаем, что мы не использовали нашу карту для оплаты дальнейших расходов). После добавления того, что мы уже выплатили – 12 минимальных выплат в общей сложности 16 110 рублей – это даст нам долг в 54 430 рублей.

Таким образом, за год уплаченные проценты будут на половину больше, чем в случае разделения долга на рассрочку (2750 рублей в случае рассрочки платежа против 4430 рублей в случае карточной задолженности).

Обратите внимание на сложный процент

Откуда эта разница, поскольку в обеих ситуациях процентная ставка составляла 10%?

Причина заключается в том, что в случае рассрочки проценты начислялись на непогашенную сумму. Это означает, что если мы уже выплатили часть из первоначальных 50 000 рублей, база для расчета процентов будет ниже в следующем месяце. В конечном счете, в двенадцатом или в предшествующем месяце проценты будут почти символическими, в то время как мы выплатим почти весь долг.

Как внедрить систему кредитования в магазине?

Алгоритм внедрения системы кредитования в торговой организации:

Рассмотрим эти этапы подробнее.

1. Выясняем, стоит ли внедрять систему кредитования в точке продаж.

Чтобы определиться, внедрять систему кредитования в магазине или не стоит, нужно ответить на вопросы:

• Будет ли популярно приобретение товаров в кредит?

• Есть ли такое предложение у конкурентов?

• Насколько интересна такая услуга клиентам (можно провести опрос, анкетирование прямо в точке продаж)?

• Какие товары (какой ценовой категории, какого бренда и т. д.) и на какую сумму готовы брать в кредит (или в рассрочку) клиенты?

2. Рассчитываем ориентировочные расходы на внедрение системы.

В первую очередь это:

• скидка на продукцию, чтобы обеспечить беспроцентность кредитования;

Обратите внимание!

Часто из-за необходимости предоставить скидку, которая покроет проценты, компании-продавцы закладывают в первоначальную стоимость сумму переплаты, и тогда они ничего не теряют при предоставлении скидки

Но покупатель, выбирая у кого купить товар, обратит внимание в первую очередь на завышенную цену, и даже возможность получить беспроцентную рассрочку не повлияет на его решение уйти в другой магазин

• расходы на организацию рабочего места банковского сотрудника;

• оплата услуг банка;

• расходы на обучение персонала и т. д.

3. Выбираем банк или несколько банков, с которыми планируется сотрудничать.

Здесь есть два варианта:

• заключаем договор с банком, работник которого будет работать в торговой точке;

• заключаем договор с банком на обучение своих сотрудников предоставлению услуг экспресс-кредитования.

Второй вариант предполагает, что сотрудники компании после обучения должны будут сдать экзамены и только после этого в торговой точке будет установлено соответствующее программное обеспечение, которое, как правило, предполагает оформление экспресс-кредитов онлайн (путем загрузки в систему скан-копий договоров, паспорта и т. д.).

4. Заключаем договор с банком и организовываем рабочее место для банковского сотрудника. Начинаем представлять услугу POS-кредитования в торговой точке.

Если компания решит оформить договор с банком на обучение своих сотрудников, период внедрения системы будет чуть более продолжительным:

Реже торговые компании сами выступают в качестве банка в сделке и предоставляют своим покупателям рассрочку. Но в таком случае все риски по утрате платежеспособности клиента ложатся не на банк, а на саму компанию.

С другой стороны, компания получает финансовое преимущество — ей не приходится снижать стоимость на продажу товара, чтобы нивелировать проценты для клиента.